解説 2020年の民法改正~第4回 法定利率を変動させる規定の新設

こんにちは。弁護士の田代です。 シリーズとして解説しております2020年の民法の改正。今回の動画では、「第4回 法定利率を変動させる規定の新設」というテーマについて解説いたします。

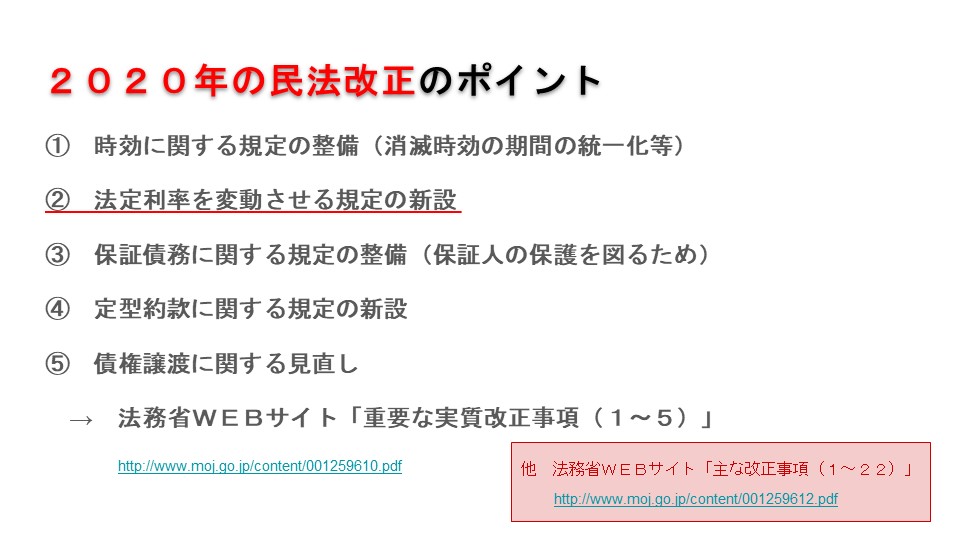

2020年の民法改正、この内容は広い範囲が改正されておりますが、私の方でその中でとくに重要な改正をまとめました。

第1回の動画で詳しく解説しておりますが、この重要な改正点としては、上の画像に表示されている5つの改正点に絞ることができるんじゃないかと思います。そしてこの動画では①から⑤まで順番に解説していきたいと思っておりまして、今回の動画では②の法定利率を変動させる規定の新設、このテーマについて解説いたします。

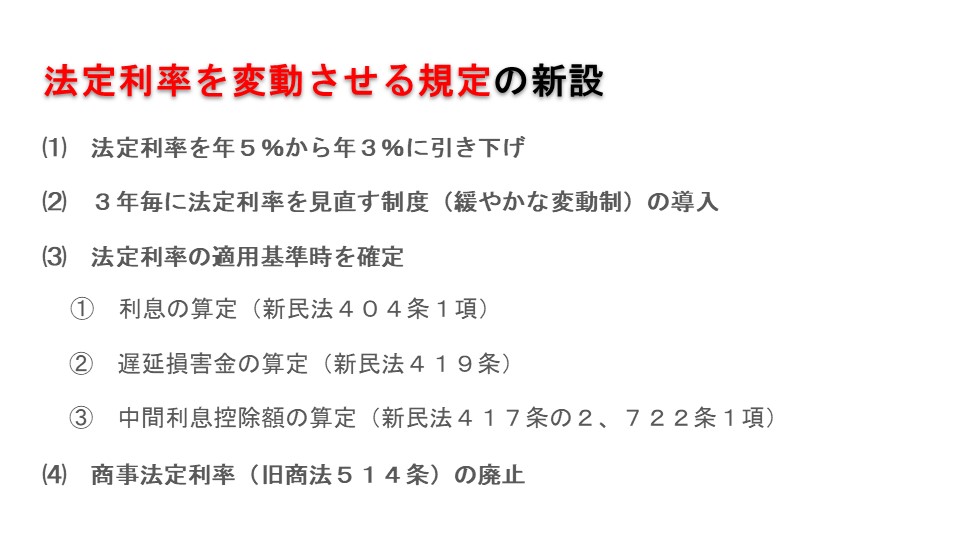

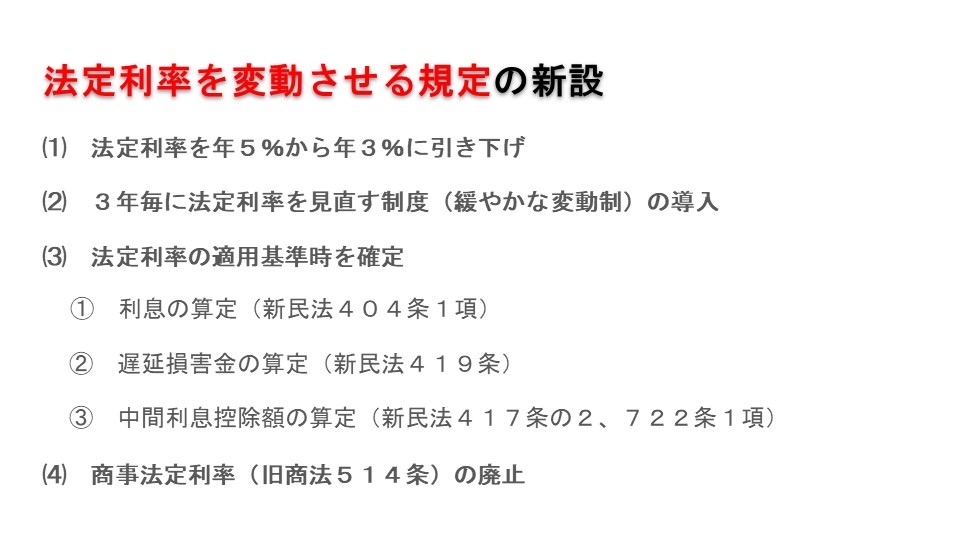

さて、法定利率を変動させる規定の新設と、この改正点について解説します。

⑴ 法定利率を年5%から年3%に引き下げ

まず、第一の改正点として、法定利率を年5%から年3%に引き下げる改正がなされました。

⑵ 3年毎に法定利率を見直す制度(緩やかな変動制)の導入

次に、第二点として、3年ごとに法定利率を見直す制度(緩やかな変動制)が導入されました。

⑶ 法定利率の適用基準時を確定

そして、第三の改正点として、法定利率の適用基準時が規定されました。緩やかな変動制の下では利率の見直しがなされるので、今後、どの時点で見直された法定利率が適用されることになるのかを確定する必要があります。その確定の基準時について、今回の改正では、利息の算定、遅延損害金の算定、中間利息控除額の算定、詳しく後で解説しますが、こういったケースについてこの時点だと規定されました。

⑷ 商事法定利率(旧商法514条)の廃止

最後に、こういった制度が新設されたことに伴って、これまで商事法定利率という商事の(民事ではなく商いに関する)利率は別途定められていましたが、これが廃止されました。

そういった意味では一つの民法の制度が、民事・商事を問わず今後は同じルールが適応されることで、わかりやすくなったんじゃないかなと思います。

目次

⑴ 法定利率を年5%から年3%に引き下げ

これらの改正点について順番に見ていきましょう。

まず、1番の法定利率が年5%から3%に引き下げられた内容について。これはそれほど難しくはありません。

まず、法定利率という制度について説明します。例えば、契約をするときに利息が何パーセントと合意されていれば、基本的にはそのパーセントの利息が発生するということになっておりました。その例外としては、例えば利息制限法に違反しているという時(高利貸し等)は別ですけれども、そうじゃない時には契約どおりの利息・利率が適用されます。他方、その合意がない時にはどうかというと、(利息が生じる契約であれば)年5%と民法で定められていました。これが法定利率です。

この法定利率の年5%という数字が高すぎるんじゃないかと、120年前の民法で年5%と定められていたものの、昨今の経済情勢等に照らすと、年5%はちょっとおかしいということで、年3%に引き下げがなされました。

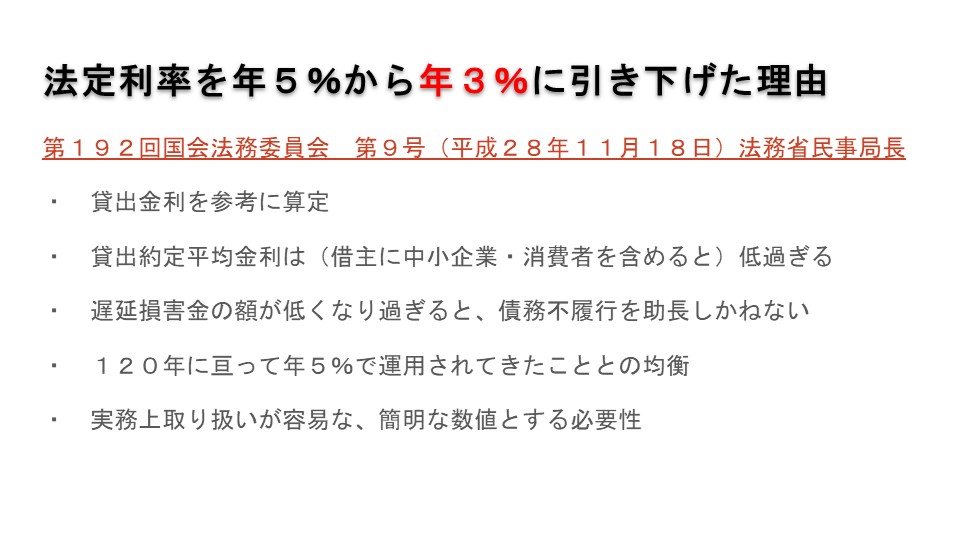

ちなみに「では、なぜ3%なのか」という理由について。個人的には、もう少し低くてもいいのではないかとも思われますが、3%の理由について私なりに確認したことを説明します。上の画像で触れている、国会の法務委員会の答弁などで触れられていますので、詳しくはこちら(下記リンク)を見ていただければと思います。

第192回国会 法務委員会 第11号(平成28年11月25日)

http://www.shugiin.go.jp/internet/itdb_kaigiroku.nsf/html/kaigiroku/000419220161125011.htm

ここで言及されていることですが、法定利率を何パーセントにするかという点については、基本的には貸出金利を参考に考えましたと。ただ、日本における貸出約定の平均金利を見ると、大企業の借入れが強く反映されているため利息が安くなっている。しかし、民法という広く一般市民に適用される法律での金利を考えれば、この平均金利で出すにはちょっと低すぎるんじゃないか、借り主に中小企業とか消費者を含めて考えるとですね。また、法定利率は債務不履行の際の遅延損害金にも適用されますが、その額が低くなりすぎると債務不履行を誘発しかねない。契約どおりに返さなくてもそれほど大したデメリットがないというふうには思われたくない。さらに、これまで120年にわたって年5%で運用されていた中で、いきなり大きな変更は少しやりにくいという点や、細い数字(小数)で法定利率を定めると、実務上複雑になってしまうので簡明な数字(整数)にするという必要性、こういった点が言及されています。

⑵ 3年毎に法定利率を見直す制度(緩やかな変動制)の導入

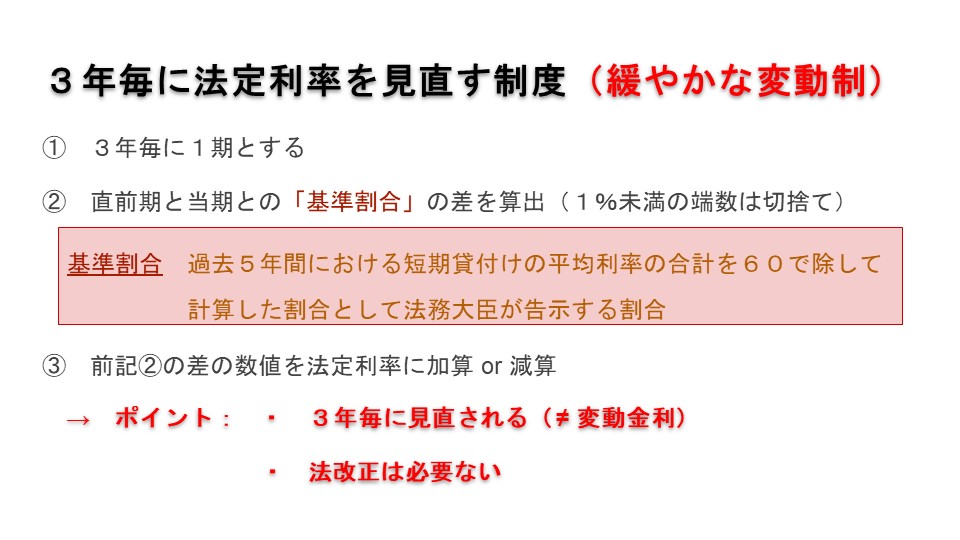

以上、年3%の法定利率に改定された点をご説明しました。次の改正の要点として、「この3%という数字(法定利率)も3年毎に見直していきましょう。3%から4%に上げたり2%に下げたりすることも、今後3年毎に見直しを行いますよ」という制度が民法上規定されました。

この内容は①、3年毎に1期として、見直しをどうやってするのかというと、その前の期の基準割合という法務大臣が告示する割合とこの差を算出して、それが1%を上回ってたらその分上乗せしたり差し引いたりして見直していきます。この基準割合というのは、過去5年間における短期貸付の平均利率の合計を60で除して云々と記載しているとおりで、政府が客観的基準から算定した割合を告示することになっております。

そして最後に、その差の数値を法定利率に加算 or 減算(上乗せしたり差し引いたり)することで、3年毎に法定利率が見直されることになります。

このような見直しのやり方については、あまり皆様にとって重要ではないと思いますが、ご理解いただきたいポイントは、まず、3年毎に見直されるということです。これは「緩やかな変動制」といわれてますが変動金利ではありませんのでご注意ください。次に、3年毎の見直しかた。法律の改定と言うと通常は議会を経て法改正がなされることになりますが、今回は見直し自体の制度を民法上組み込むことで、法改正を要せずに見直しがなされる制度となっております。この2点をご理解いただければと思います。

⑶ 法定利率の適用基準時を確定

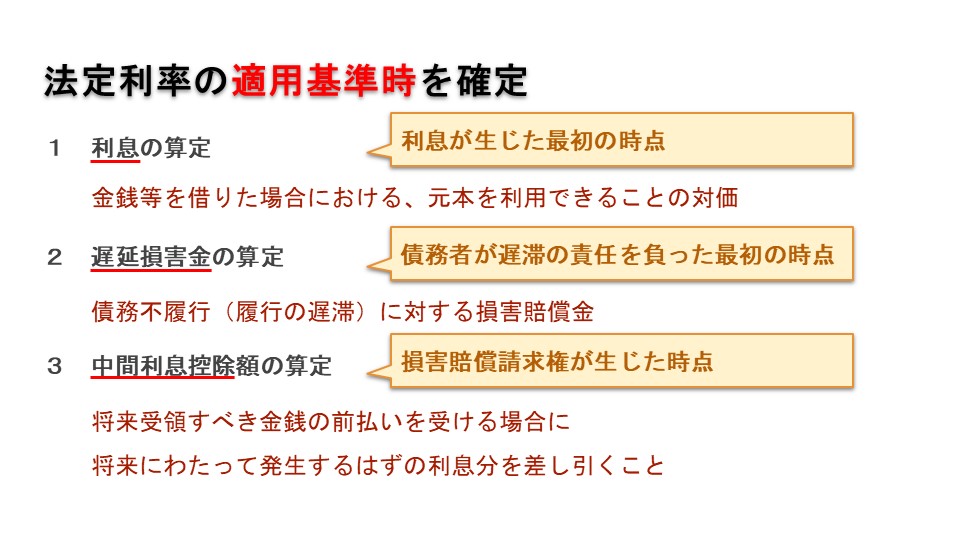

次に、改正内容の3番目である法定利率の適用基準時を確定について。先ほど申し上げましたように、今回の法定利率は見直しがなされていく制度ですので、じゃあどの時点でその見直された後の利率が適用されるのかという点まで手当しておく必要があります。

その内容について、主な法定利率の適用場面毎に法律で規定されております。この内容が、利息、遅延損害金、中間利息控除額といったものを算定する時の法定利率の適用で、これらの判断でいつの時点での法定利率が適用されるかという点が法律で確定しております。

はじめに、利息、遅延損害金、中間利息控除という言葉について一応確認します。

1 利息の算定

利息とは、金銭などを借りた場合に元本を利用できることの対価という意味です。例えば、お金を借りるという時に、100万円借りて100万円だけを返せばいいということは通常はないんですよね。お金を利用できるというメリットが借主にはありますので、返す時にはそのメリット分も上乗せして返しますという制度が通常の取引では行われておりまして、そこでこの元本を利用できる対価として上乗せされる分が利息です。このようなお金の貸し借りというのが一番分かりやすい場面です。

2 遅延損害金の算定

次に2番の遅延損害金について。遅延損害金とは何かといいますと、債務不履行(本来返すべき時に返せない)時に履行を遅滞したことに対する損害賠償金、これが遅延損害金といわれています。遅延損害金というのはつまり契約違反などの時に適用されるものですね。そのため、利息制限法等による利息の上限規制は遅延損害金には直ちに当てはまらないわけです。遅延損害金については高額になるという契約もございますので、この点ご注意ください。

3 中間利息控除額の算定

最後に、中間利息控除額について。これは少し複雑なので、後で具体例を出しますので、ここではざっと聞くだけでよいかと思います。中間利息とは、将来受領すべき金銭(本来は将来受け取るはずの金銭)の前払いを受けるといった場合に、将来にわたって発生するはずの利息です。つまり10年後に受け取るべきものを今受け取ることができました、そうなると10年間早く手元でお金を利用できるという意味で、元本を利用できることの対価というのがあります。これが中間利息ですね。そして、将来にわたって発生するはずの利息分を差し引くこと、今受け取る時点で差し引くこと、それが中間利息控除という制度です。

法定利率の適用基準時

利息の算定のそれぞれの適用基準時を確認しますと、まず、1番の利息の算定に当たっては、この利息が生じた最初の時点が適用基準時です。この時に利息が年3%なのかあるいは変動後の年4%や2%というのが適用されるのかが、利息が生じた最初の時点で決まります。

次に、遅延損害金については、債務者が履行遅滞の責任を負ったその最初の時点、そして、中間利息控除後の額の算定については、損害賠償請求権が生じた時点が適用基準時になっております。

中間利息控除額の算定の具体例

以上のような複雑な言葉について、具体例で説明します。例えば、交通事故にあったケースで説明しますね。自転車事故にあって女性が怪我をしました。 女性は、この加害者あるいはその保険会社に対して損害賠償の請求をします。内容としましては、令和2年5月1日に事故にあったとして、「被告は、原告に対し、金1000万円及びこれに対する令和2年5月1日から支払済みまで年3分の割合による金員を支払え」と、実際に訴状を書くときには、こういう書き方で請求を立てます。この中に、先ほどご説明しました、遅延損害金とか中間利息控除といった制度が組み込まれています。金1000万円の内訳についてですが、例えば、治療費が100万円で慰謝料が400万円で、このほか、女性が後遺症を負った(事故で体が十分に動けなくなった)時に、それで将来的に動けないことでの不利益を逸失利益といいます、それが500万円含まれているケースです。この逸失利益の算定の中では、中間利息の控除がなされています。逸失利益というのは将来稼げるはずのお金を十分に稼げなくなったという損害ですので、その算定に当たってはまず基礎年収(元々年収いくらを稼いでたのか)と労働能力喪失率(怪我を負ったことでその何パーセントが失われたのか)と労働能力喪失期間(将来何歳まで働く予定だったか)という形で後遺症の逸失利益を算定します。ところが、将来稼げるはずのお金を今相手に賠償請求するということになると、今そのお金を(本来よりも早く)受け取ることにより、その元本を利用できる対価を考慮しないといけない、その分を差し引かないといけない。これが中間利息を最後にマイナスする形で計算式では書いております。これが中間利息控除という制度です。

次に、2番目は、先ほどの請求の内容の最後に書いている「年3分の割合による金員を支払え」という点です。これも交通事故の例で説明しますと、交通事故を起こして人を怪我させたら、本当であればすぐにその賠償をしなければいけない。これがまだその賠償がされてないということになると、事故が発生した時からの遅延損害金を支払う必要がある。この遅延損害金が年3分という割合で、改正後の法定利率での請求がされることになります。

以上、今までのところで今回の「法定利率を変動させる規定の新設」というテーマについて解説しました。①最初に法定利率を年5%から年3%に引き下げたということと、3%という数字の理由をご説明しまして、さらに、②この3%というのも確定的ではなく、今後3年毎に法定利率を見直すという制度(緩やかな変動制)が導入されている点を説明しました。この制度については、3年ごとの見直しという点と、法改正は必要ない制度という2点をご理解ください。そして、③こういう緩やかな変動制の下、今後、法定利率の適用がいつの時点で変動後の利率が適用されるのかという基準時を確定させる規定が組み込まれた点を説明しました。

⑷ 商事法定利率(旧商法514条)の廃止

そして、最後に、このような法改正に伴って、商事法定利率(商いの場合の制度の特則)が廃止されました。そこで、今後は商事事件についても民法の原則に従って運用されるということになります。

以上、今回の動画では「法定利率を変動させる規定の新設」というテーマについて解説いたしました。

次回は「保証債務に関する規定の整備」についてです。ここは重要な改正点ですので、何回かに分けて、次回はその前編を解説いたします。次回もよろしければ引き続きご覧いただければと思います 。

著者プロフィール

おくだ総合法律事務所

平成24年弁護士登録

福岡県弁護士会所属

熊本県熊本市出身

真和高校卒

九州大学法学部卒

大阪大学大学院高等司法研究科修了